Unser Rückblick auf 2024

18.12.2024

Ein Jahr voller Erlebnisse, Teamgeist und neuen Wegen – unser Rückblick auf 2024

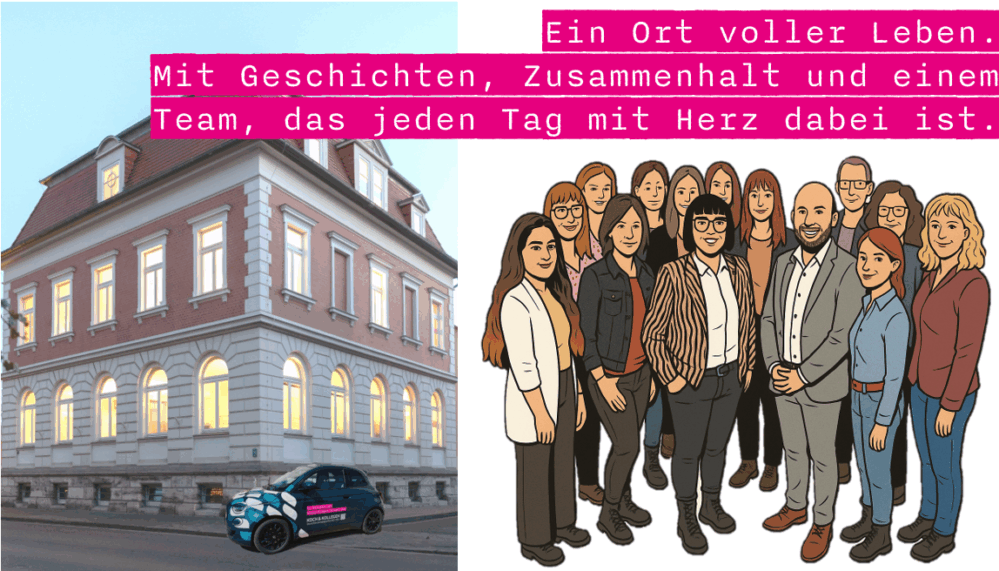

Das Jahr 2024 war für uns ein ganz besonderes. Es war geprägt von intensiven Momenten, großartigen Erlebnissen und dem wunderbaren Zusammenhalt in unserem Team. Wir blicken mit einem Lächeln und voller Dankbarkeit zurück.

Gemeinsam unterwegs

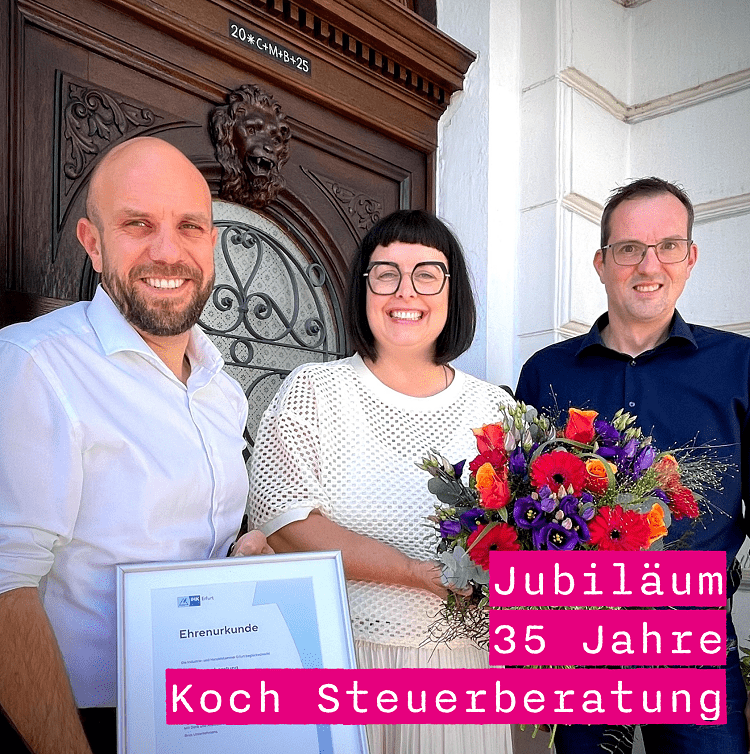

„Trocken sollte nur Sekt sein“ – genau das leben wir – es steht für unser lebendiges, inspirierendes und herzliches Miteinander. 2024 war ein wahres Abenteuer, sowohl sportlich als auch gemeinschaftlich. Angefangen von der Fahrradtour zur Alpakafarm, über das DHBPokal-Achtelfinale des THSV Eisenach, bis hin zu Kirmesmontag, Geburtstagsjubiläen, Hochzeit oder in festlicher Weihnachtsstimmung. Wir feiern die Feste, wie sie eben fallen.

Für den guten Zweck – der Röblinglauf

„Wir laufen gemeinsam für Kinder, die selbst nicht mehr laufen können“. Jeder Schritt war ein Zeichen der Solidarität für die Kinder und ihre Familien, deren Leben durch die Arbeit des Kinderhospiz Mitteldeutschland ein Stück heller gemacht wird. Es war nicht nur ein sportlicher Einsatz, sondern vor allem ein Einsatz des Herzens.

Ein Stück Kanzlei im Kino

Unser Werbefilm läuft im Filmpalast Central Kino in Mühlhausen und wird dort auch noch bis Anfang 2025 zu sehen sein. Hier geht’s zum Video.

Leben retten – Erste Hilfe zählt

Nach einem intensiven Erste-Hilfe-Kurs beim DRK sind wir nun bestens vorbereitet, um im Notfall schnell und richtig zu handeln.

Abschied und Neubeginn

Nach fast 30 Jahren haben wir eine liebe und wertvolle Kollegin in den wohlverdienten Ruhestand verabschiedet. Ein Moment voller Emotionen und Dankbarkeit für ihre Zeit bei uns. Ein neuer Lebensabschnitt beginnt.

Wir blicken in die Zukunft

Auch 2024 hat uns gezeigt, wie wichtig es ist, ein starkes Team an seiner Seite zu haben.

Ein großes Dankeschön an euch. Mit viel Vorfreude blicken wir auf das, was das Jahr 2025 für uns alle bereithält!

PS. Wir freuen uns jederzeit über neue Kolleginnen und Kollegen, die unsere Kanzlei bereichern möchten. Derzeit haben wir interessante Stellen zu vergeben.